Валютные трейдеры, как ветераны, так и новички, в большой степени основывают свои торговые стратегии на технических индикаторах – скользящих средних и линиях тренда, при торговле евро или британским фунтом. Они редко смотрят на другие рынки в поисках дополнительных подсказок о направлении рынка. Но другие рынки могут иногда оказываться ключевыми для прибыльной позиции или проигрышной сделке на валютном рынке.

В течение многих лет профессиональные инвестиционные менеджеры смотрят на вторичные рынки, чтобы подтвердить позицию. Используя продвинутые графические пакеты, эти профессионалы в состоянии видеть отношения между определенными рынками – открывающие движения между инвестициями в том же самом или противоположном направлении. Некоторые из этих корреляций обычно известны рынку – сырая нефть и канадский доллар или золотой фьючерс и Австралийский доллар. А некоторые не настолько распространены – как обменный курс доллара США к японской иене и краткосрочная процентная ставка японских государственных облигаций.

Давайте бросим быстрый взгляд на некоторые другие рынки, которые могут предложить подсказки в части потенциальных движений валютного рынка.

Смотрим на доходность бондов (Bond Yields)

Верьте или нет, но валюта и рынки облигаций очень тесно взаимосвязаны.

Направление обоих инвестиционных активов сильно зависит от экономической обстановки в стране и валютной политики. Если экономика проявит силу, то глобальные инвесторы купят облигации, которые предлагаются конкретной страной – они всегда ищут стабильность и высокие показатели отдачи. Это заставит увеличиваться спрос на валюту страны, повышая, таким образом, ценность валюты. Глобальные инвесторы, заинтересованные вложениями в страну (и ее инфраструктуру) всегда должны будут проводить сделки в валюте страны. Они идут рука об руку.

Вот причина, по которой инвестиционные менеджеры будут искать паттерны доходности краткосрочных облигаций для подтверждения формирующегося тренда на валютном рынке. Движение одного актива может предсказать или подтвердить движение другого.

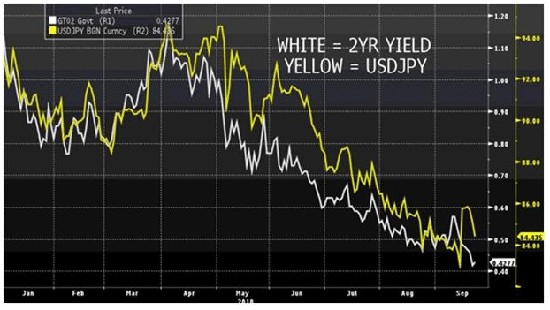

Одна из валютных пар, подтверждающих эти отношения – доллар США / японская иена. На рынке форекс пара валют USD/JPY двигается относительно синхронно с краткосрочными японскими правительственными бумагами – особенно это заметно на двухлетние обязательствах Японии. На Рисунке 1 мы можем видеть, что паттерн был особенно силен в течение большей части 2010 года. В это время спекулянты рынка примкнули к японской иене. При появившихся признаках глобального восстановления японские экспортеры поднимались быстрее, чем их американские коллеги – что привело к более высокому росту в Японии. В результате глобальные инвесторы, ставящие на лучшие перспективы Азии, вкладывали капитал в японские краткосрочные долги. Спрос поспособствовал росту стоимости японской иены против доллара США с мая по сентябрь 2010 года.

Рисунок 1

Валютные фьючерсы

Производные инструменты – типа валютного фьючерса – также прекрасно подтверждают краткосрочные тренды обменных курсов.

На фондовых рынках биржевые брокеры и трейдеры для подтверждения импульса будут смотреть на объемы рынка. Валютные трейдеры вместо этого будут использовать открытый интерес валютных фьючерсов для измерения спроса рынка на конкретную валюту. Этот тип информации может использоваться для прогнозирования будущего спроса не только на валюты, но также и на товары.

Хотя некоторые аналитики или стратеги смотрят и на некоммерческие и коммерческие сделки – ключевым здесь являются некоммерческие позиции. Некоммерческие позиции обычно делаются финансовыми институтами, которые спекулируют на рынке. Здесь можно увидеть скрытый спрос на конкретную валюту для подтверждения или подсказки на потенциальное направление рынка (то есть, двухмесячный максимум открытого интереса по австралийскому доллару). Например, существенный интерес валюты означает, что добрая часть рынка находится на одной стороне рынка – делая противоположное движение более вероятным. Если каждый трейдер стоит вверх или в длинной позиции на рынке, что происходит, когда все они хотят продать?

19 декабря 2010 тенденция к понижению евро достигла существенного 90-дневного максимума. Трейдеры ставили на силу доллара, поскольку долговой кризис Евросоюза затягивался, а эти трейдеры стояли в короткую по фьючерсам евровалюты. Этот лакомый кусочек совпал с падением валютной пары EUR/USD до уровня технической поддержки 1.3080$. Вскоре после достижения уровня трейдеры начали брать прибыль – что привело к развороту сантимента. Усиление евро продолжалось несколько дней после появления бычьего сигнала – создания 10%-ой отдачи для евролонгов.

Рисунок 2

Рынки кредитных дефолтных свопов (Credit Default Swap)

Относительно неизвестный рынок, кредитные дефолтные свопы или инструменты CDS могут прекрасно показывать долгосрочные настроения для отдельных валют.

Введенные и широко используемые последние 14 лет, кредитные дефолтные свопы – контракты, защищающие позицию покупателя от наступления потенциального кредита. Например, инвестиционный менеджер может застраховать кредитоспособность на $100 миллионов в японских государственных облигациях, заплатив страховой взнос. В случае дефолта или кризиса задолженности инвестиционный менеджер будет в состоянии возместить стоимость облигаций. Подобно валютному фьючерсу, кредитные дефолтные свопы – отличный способ узнать, насколько бычьим или медвежьим является рынок конкретной валюты.

Во время кризиса задолженностей Евросоюза 2010 года кредитные дефолтные свопы подтвердили неприятие рынка к европейским активам – кредитные дефолтные свопы (или стоимость страховки) выстрелили до рекордно высоких уровней. Такие промышленные страны, как Соединенные Штаты и Великобритания, сегодня демонстрируют показатели свопов в среднем 50 пунктов. Греческие показатели свопов более чем в 15 раз превышали эти значения во время кризиса задолженности. Значительные отличия между котировками кредитных свопов подтолкнули медвежьих продавцов Евро, поскольку валюта резко упала на 20 % всего за 5.5 месяцев.

Вывод

При правильном использовании эти индикаторы рынка могут добавить прекрасное подтверждение к отдельным сделкам – повышая общую окупаемость инвестиций. Учитывая возросшую сегодня взаимосвязанность мировых рынков, стоит потрудиться, чтобы понять их взаимоотношения. Это очень помогает инвесторам получать от них прибыль.